Así pagará el Valencia 311 de sus 466 millones de deuda en 15 años

La refinanciación le costará al club al menos 72 millones de euros en intereses: Bankia se lleva 40 y Peter Lim 24

Valencia

Cuando el 70.06% del Valencia C.F. fue vendido a Peter Lim, el pasado 1 de diciembre de 2014, el club auditó una deuda total de 346 millones de euros, más 19,9 pendientes de pago al Ayuntamiento de Valencia.

En concreto las partidas de deuda principales eran las siguientes:

- Bankia: 155 millones de euros

- Peter Lim: 100

- Crédito participativo Bankia / La Caixa: 61

- Póliza crédito Bankia: 19

- Crédito La Caixa: 21

- Deudas deportivas y de Factoring: 90

Peter Lim antes de adquirir el paquete mayoritario de control de la sociedad se aseguró una refinanciación a largo plazo con los dos bancos con los que el club mantiene una deuda histórica, como consecuencia de dos incidencias fundamentales:

- La inversión de alrededor de 140 millones de euros en el nuevo estadio cuyas obras llevan paradas 6 años (el 25 de febrero se acaban de cumplir)

- El no haber podido vender el solar del viejo Mestalla una vez recalificado con casi 90.000 m2 de edificabilidad.

El club, en época del presidente y accionista mayoritario (37%) Juan Soler (2004), pidió un crédito de 200 millones de euros a Bankia y otro de 25 a La Caixa que arrastra desde entonces y de los que sólo ha pagado intereses y nada de amortización de capital. Con Bankia había una deuda total de 230 millones y con La Caixa de 25,6.

Finalmente la negociación llevó a que Bankia hizo lo que se llama un crédito participativo, que en realidad es una quita encubierta, por importe de 56 millones de euros y La Caixa lo mismo pero de 5 millones de euros.

La refinanciación a largo plazo de toda la deuda bancaria (191), más la del Ayuntamiento (19,9), más la deuda con Peter Lim (100), le costará al Valencia C.F. en 15 años la friolera de 72,2 millones de euros ‘sólo’ en intereses.

Estos cálculos se han realizado sobre la base de un Euribor muy bajo como el actual (0,30%). Cada año que suba el Euribor del 0,30% subirán todas las cantidades de todos los conceptos. Los intereses que cobrarán los diferentes acreedores (además de la deuda principal) son los siguientes:

- Bankia: 40 millones

- Peter Lim: 23,7 millones

- La Caixa: 5 millones

- Ayuntamiento: 3,5 millones

Acordada la refinanciación a largo plazo se han quedado los siguientes tramos de Préstamos con las siguientes condiciones y garantías-avales en cada uno de ellos:

- BANKIA: 155 millones de euros

* Al 1,5% de interés fijo los 3 primeros años y con carencia de amortización.

* El cuarto año al 1,5% de interés fijo con amortización de capital (1/12 parte)

* Del 5º año al 15º al Euribor + 3% sobre el capital pendiente.

Los 155 millones se dividen entre 12 cuotas lineales a 12,9 millones/año.

* Garantías: Hipoteca sobre el solar del viejo Mestalla y su edificabilidad.

* Hipoteca de primer rango sobre el 43,3% de los derechos de TV anuales del club (supone unos 20 millones anuales de los 48 totales por temporada).

- BANKIA: Póliza de 19 millones: de los que se dejan 3,5 para el circulante y se hipotecan los restantes 15,5 millones. Pero este crédito es a 13 años.

* Las condiciones son iguales que el anterior, sólo que la amortización de los 15.500.000 se divide en 10 cuotas de 1.550.000 euros.

* Garantías: Abonos de temporada.

- LA CAIXA: 21 millones de euros:

Mismas condiciones que el crédito de Bankia de 155.

* Garantías: Derechos de TV de partidos amistosos, publicidad de la cervecera que esponsorice al club y 3 pagarés por importe de 4,8 millones cada uno, de los 12 anuales que abona cada año Mediapro como pagador de los derechos de TV del club.

- MERITON HOLDINGS LTD. Crédito de 100 millones de euros que, actuando como un Banco al uso, presta el nuevo accionista mayoritario Peter Lim al club. Las condiciones son idénticas a las de Bankia.

* Garantías: se ha cogido todas las que quedan libres que no estén hipotecadas por los bancos: derechos económicos de la plantilla, resto de los derechos de TV, ingresos de esponsorización y, en concreto, si su dinero se usa para comprar jugadores previamente se queda con los derechos de esos jugadores en propiedad hasta que se le haya devuelto el dinero.

Es una forma de protegerse por, si en un caso futuro vendiera sus acciones, tener garantizada la devolución de sus 100 millones en cualquier caso y los 24 millones de intereses correspondientes.

A esta reestructuración de deuda bancaria, hay que añadir el acuerdo al que se ha llegado para aplazar el pago de la deuda que había con el Ayuntamiento de Valencia (19,8 millones de euros) por el pago del solar que era municipal sobre el que se ha construido el Nuevo Mestalla.

- AYUNTAMIENTO DE VALENCIA: 19,9 millones de euros a pagar en 10 años. Amortización lineal entre diez años y al 3,5% de interés sobre el capital pendiente de pago.

* Garantías: hipoteca sobre la edificabilidad y propiedad de los 55.000 m2 de uso comercial en la zona anexa al Nuevo Estadio. Y también la hipoteca sobre las 3.000 plazas de parking.

La filosofía de negociación de Peter Lim se resume de forma muy sencilla asegurándose 4 claves:

1.- Lim, como nuevo accionista mayoritario, se ha garantizado no tener ninguna responsabilidad ni avalar con su patrimonio la refinanciación de esa deuda del Valencia C.F. Lim no es responsable de la deuda del club en última instancia. Sobre la deuda responde el Valencia C.F. con los activos y garantías que hemos detallado anteriormente.

2.- Los 3 primeros años desde su aterrizaje que sean lo más ‘baratos’ posible a efectos de ganar tiempo e ir desahogado en la carga financiera para poder reflotar la empresa económica y deportivamente.

3.- Alargar lo máximo el plazo para devolver la totalidad de los préstamos

4.- Conseguir una quita encubierta que sólo Bankia y La Caixa tendrían opción de cobrarla si los números de ingresos/gastos de la sociedad fuesen maravillosos rozando lo idílico.

Así mismo Peter Lim ha conseguido aplazar sus pagos personales de la compra de las acciones en esos primeros tres años que se ha cogido de ‘aire’ a efectos de club. Peter Lim ha abonado al contado 22 millones de euros de los 94 que ha pagado por sus acciones y los otros 72 se los pagará a Bankia con un crédito a 4 años. Cada año pagará 18 millones de euros más el 1,5 % de interés anual.

Digamos que ha acompasado su calendario de pagos personales para que coincida con los 3 primeros años de pagos mínimos del club a efectos de deuda bancaria. De esta forma explora en 3 años las posibilidades reales de relanzar el club sin tener que haber desembolsado al contado el pago total de las acciones, ni empezar a pagar desde el primer año una carga financiera de la deuda del club muy alta.

Es un proceder totalmente lógico de autoprotección del comprador. Por si acaso tuviese que vender antes de cuatro años, le conviene haber desembolsado la menor cantidad de dinero posible para que le sea más fácil la venta y encontrar un comprador al que darle el pase y vender.

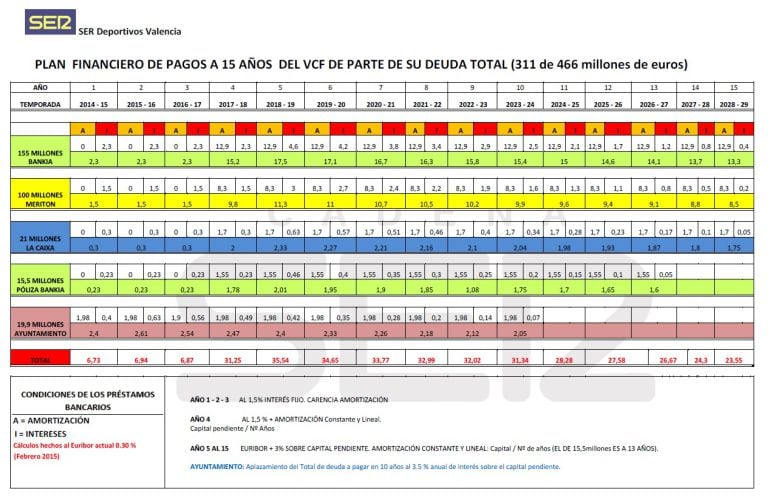

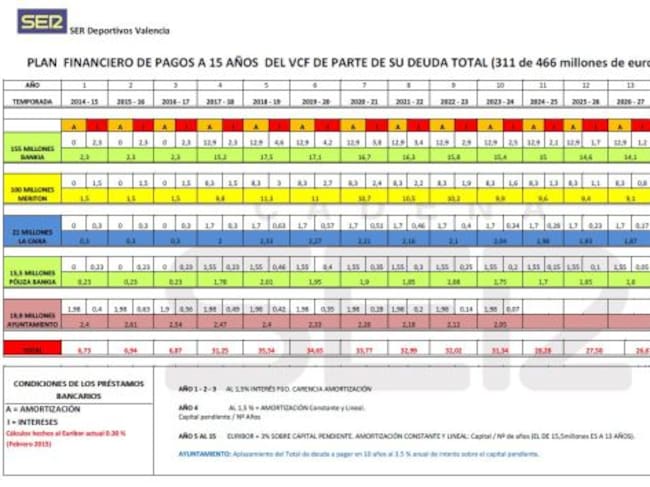

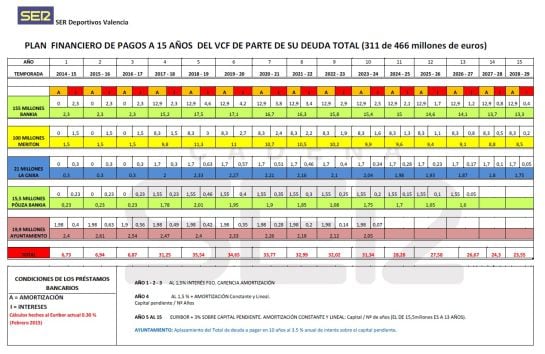

A continuación van a ver la foto financiera de los próximos 15 años del club y las obligaciones de pago anuales que tiene.

El Valencia C.F. por sus operaciones de ingresos ordinarias suele ingresar actualmente unos 80-85 millones de euros sin jugar en Europa. Ese dinero sale de estos conceptos:

- Abonados: 12-14 millones

- Televisión: 48

- Publicidad: 14

- Otros ingresos: 6

Para aumentar esas cantidades tiene que jugar la Champions (garantiza un mínimo de 24), jugar la Europa League (entre 6 y 10 si llegas a la final), vender jugadores, subir de 37.000 abonados (suponen 19 millones) o tener más ingresos vía comercial y publicidad (actualmente 13) subir el contrato de TV (ahora 48) o tener más ingresos si tuviese un campo mejor y más socios.

Por el contrario los gastos ordinarios medios por ejercicio del club están en torno a los 110 millones. Si tomamos como base por ejemplo la temporada 13/14, sin los gastos de los fichajes caros que han entrado a la plantilla (Negredo, Rodrigo, Enzo, André, Otamendi), estos gastos salen básicamente de estas partidas:

- Plantilla deportiva: 55

- Personal no deportivo: 5

- Amortizaciones compra jugadores: 21-25

- Intereses bancarios: 11-12

- Otros gastos explotación: 21

Por ello, el diferencial negativo de entre 25 y 30 millones anuales hay que cubrirlo cada temporada con venta de jugadores, si no se logra jugar la Champions que cubriría el déficit. Las 3 próximas temporadas, incluyendo la actual, el Valencia CF seguirá teniendo esos 110 millones aproximadamente de gastos medios por temporada, porque la carga financiera del pago bancario por la deuda está adelgazado, desde esta temporada 14/15, a los 6 millones anuales, pero a partir del cuarto (17/18) la factura sube a más de 30 millones anuales entre intereses y amortización (CONVIENE AQUÍ VER EL CUADRO DE AMORTIZACIÓN):

Plan financiero deuda VCF a 15 años / SER Valencia

Plan financiero deuda VCF a 15 años / SER Valencia

Y debemos tener en cuenta que en esta previsión todavía faltaría por añadir 13,3 millones de deuda que habrá que pagar en los próximos tres años que corresponde a la UTE FCC-Bertolín por lo pendiente de pago de obras ya realizadas en el Nuevo Mestalla.

Históricamente el club ha venido pagando unos 12 millones anuales, pero ‘sólo de intereses’ porque no podía amortizar capital pendiente de deuda.

Es decir, a partir de la temporada 17/18 habrá un agujero en torno a los 50-55 millones por temporada:

¿Cómo se cubrirán? ¿De dónde se obtendrían?

a) Estando en la Champions obligado cada temporada (24)

b) Vendiendo jugadores pero debilitaría el equipo

c) Ingresos del nuevo estadio. Pero para ello hay que acabarlo y pagar los 100 millones mínimos que cuesta la versión low-cost. También se puede ceder la explotación a un operador comercial, pero en ese caso no tendrías los ingresos del estadio salvo el mayor número de abonos que pueda haber de los 37.000 actuales porque el equipo vaya muy bien deportivamente.

Si no cedes su explotación para que te lo pague el operador comercial, necesitas pedir un préstamo cuyas cuotas se podrán pagar de los ingresos del nuevo estadio, pero ya no te serviría para equilibrar el déficit anterior.

d) Vender el viejo Mestalla por un mínimo de 155 millones y con ello liquidar el crédito de esa deuda con Bankia, con lo que se produciría un ahorro anual en las cuotas de 15 millones de media al año. Ello aliviaría el agujero de 55 a 40 millones de euros anuales.

e) Aumentar el contrato de Televisión.

f) Aumentar los ingresos por publicidad, sponsor…

Pero cualquiera de los puntos y opciones anteriores están por conseguirse, no son seguros, sin embargo los gastos anuales sí.

La sociedad está para que se hubiese hecho una ampliación de capital, para haberle inyectado dinero y no más deuda en forma de préstamo.

Nuestro próximo artículo de análisis será publicar el ‘Plan de Negocio’ que Lim ha diseñado a 10 años para el Valencia C.F.

Un plan del que les adelantamos dos detalles:

a) Se ha previsto que desde la temporada que viene siempre se juegue la Champions.

b) Se ha previsto que en agosto de 2017 esté acabado el Nuevo Estadio y se doblen los ingresos actuales pasando de 79 a 156.

El precio por el que se debía haber vendido.

Recordemos que la oferta por la que Peter Lim fue elegido como la mejor oferta de las presentadas para la adquisición del 70.06% del Valencia C.F. fue la siguiente:

1.- Un préstamo de 200 millones de euros sin intereses. De esos 200: 60 eran para fichajes, 35 para liquidez del club y los otros 105 eran para rebajar la deuda bancaria con Bankia.

- La realidad final es un préstamo de 100 millones, con intereses (3.30%) por el que Lim, actuando de banco, obtendrá un beneficio de 23,7 millones de euros.

- No se ha rebajado la deuda con Bankia.

2.- Lim se comprometía a comprar el solar del viejo Mestalla por 150 millones de euros. Con ese dinero el club acabaría el Nuevo Mestalla.

- La realidad es que eso ha desaparecido, porque el solar se queda en garantía hipotecaria de Bankia. Por tanto, no están los 150 millones para acabar el Nuevo Mestalla.

3- Lim se comprometía obligado notarialmente a acabar el Nuevo Mestalla antes del Centenario.

- La realidad es que no tiene ninguna obligación legal de acabarlo. Lo acabará si puede porque su intención es hacerlo.

Por tanto, el vendedor (la Fundación Valencia CF -Aurelio Martínez, como presidente y 18 patronos más- junto con el presidente del Valencia C.F., Amadeo Salvo) le ha permitido a Peter Lim comprar el 70% del Valencia C.F. sin que entre dinero fresco al club sin aumentar su deuda. Lo que vulgarmente se llama ‘ponerlos’.

La condición obligatoria para cualquier comprador era rebajar o liquidar la deuda Bancaria del club (256) y poner (no prestar) 100 millones para acabar el Nuevo Estadio.

Finalmente, el club debe 100 millones más y ya veremos si puede acabar el Nuevo Estadio con la carga financiera anual, que pasará a tener para ir devolviendo su deuda.

Eso sí, el nuevo accionista mayoritario es un Magnate y no una Fundación insolvente.

Pero no se debería confundir a un Magnate con un ‘donante de dinero a fondo perdido’.

La realidad es que al final no ha entrado dinero fresco donde hacía falta: en el club.

Ha entrado un préstamo que el club pagará por él 24 millones en intereses y que el banco que lo ha prestado (Lim) se ha quedado con la garantía de los jugadores que se han comprado, además de el 57% de los derechos de TV anuales.

A Lim, que ha defendido sus intereses perfectamente, se le ha permitido no cumplir lo que era fundamental para venderle el club. Lim negoció de forma impecable... para ‘sus’ intereses.

Chimo Masmano

Redactor de Deportes en Radio Valencia